Bourse : Les meilleures actions à dividendes en 2022

Les marchés financiers proposent aujourd’hui de nombreux moyens d’investir suivant le niveau de risque ou encore l’horizon temporel de placement désiré et offrent aux investisseurs un choix varié d’actifs et de supports sur lesquels placer leur argent. Parmi ces différents actifs, les actions à dividendes rencontrent un franc succès. Découvrez les meilleures actions à dividendes pour l’année 2022.

Qu’est-ce qu’un dividende ?

Le dividende est le revenu offert par une société aux actionnaires qui détiennent une part de cette société sous forme de titres (actions). Il peut être versé une à plusieurs fois par an et est voté par les actionnaires après que le montant ait été proposé par le conseil d’administration en assemblée générale. Le versement du dividende n’est pas automatique, il est fonction des bénéfices réalisés par la société. On distingue deux principaux types de dividendes :

- Le dividende en actions qui est un paiement du dividende sous forme de nouvelles actions émises

- Le dividende en espèce, versé sur le compte-titres ou PEA de l’actionnaire sous forme de cash

Certaines sociétés proposent également un dividende “exceptionnel” qui peuvent être versés de façon ponctuelle et de manière imprévisible et généralement issus de revenus alternatifs.

Le rendement d’un dividende correspond au montant du dividende divisé par le prix de revient unitaire, c’est-à-dire le prix d’achat des actions du détenteur plus les frais de transactions associés. Le résultat obtenu équivaut au taux de rendement brut. A partir de ce taux de rendement on peut calculer le taux de rentabilité de l’action : taux de rendement (dividende) + gain ou perte en capital (plus-value ou moins-value espérée).

Les actions à dividendes à avoir dans son portefeuille en 2022

Nous allons ici présenter plusieurs actions françaises qui ont montré de belles performances au cours de ces dernières années et qui offrent de belles perspectives d’investissement. Nous avons également décidé de présenter des sociétés issues de secteurs d’activité différents. En effet, en finance et pour un portefeuille d’actions, la diversification est primordiale. La situation économique et sanitaire actuelle présente des risques pour certains secteurs d’activité avec la recrudescence des cas de Covid-19 et la menace du variant Omicron. Il est donc important de souligner à la fois les performances de ces sociétés mais également d’avertir le lecteur sur les risques exogènes auxquels elles sont confrontées.

Avant de présenter ces sociétés, il est important de définir un terme clé de notre analyse : le Price Earning Ratio (PER). Il s’agit du ratio de valorisation d’une entreprise. Lorsqu’il se situe entre 10 et 17, on considère généralement que la société est correctement évaluée. En dessous de 10, il signale la sous-évaluation du titre. Au-dessus de 17, il tend à souligner la surévaluation de l’action.

Les critères de sélection de ces sociétés sont basés sur les meilleures rendements de dividende en 2022 ; distribution de dividendes en hausse sur 2020, 2021 et 2022 et exclusion des sociétés n’ayant pas versé de dividende en 2020.

Eutelsat communic

Secteur : Audiovisuel et télécommunications

A la tête d’une flotte de 36 satellites couvrant l’Europe, l’Afrique, l’Asie et l’Amérique et fournissant de la capacité à des télédiffuseurs, des prestataires de services audiovisuels, des opérateurs télécoms, des FAI et des organismes gouvernementaux, Eutelsat est l’un des premiers opérateurs mondiaux de satellites commerciaux.

La croissance du dividende de la société depuis 2020 est modérée mais constante (0,890 en 2020, 0,930 en 2021 et 0,949 en 2022). Les perspectives sont intéressantes pour la société qui crée de nombreux partenariats notamment avec Gasprom et qui s’engage dans la réduction d’émissions de C02. Elle figure parmi les sociétés affichant les meilleurs rendements et avec un PER de 12,16 en 2021 et de 11,09 estimé en 2022, la société est correctement évaluée.

Les cours d’Eutelsat (ETL.FR) ont progressé de plus de 17% depuis le début d’année et évoluent de manière latérale depuis la chute du 15/11. Source : xStation5

Les cours d’Eutelsat (ETL.FR) ont progressé de plus de 17% depuis le début d’année et évoluent de manière latérale depuis la chute du 15/11. Source : xStation5

Klépierre

Secteur : Biens immobiliers destinés à la vente au détails

Leader européen des centres commerciaux. Klépierre dispose d’un patrimoine évalué à 22 milliards d’euros à fin 2020, et compte de grands centres commerciaux dans 12 pays en Europe continentale, qui accueillent au total 1,1 milliard de visiteurs par an.

La croissance du dividende de la société depuis 2020 est en constante augmentation (1,000 en 2020, 1,500 en 2021 et 1,700 en 2022). Le bénéfice par action a progressé de 16,5% entre 2020 et 2022 et offre une belle rentabilité pour les investisseurs (2,39 euros en 2022). Avec un PER de 9,43 en 2021 et de 7,91 estimé en 2022 la société est sous-évaluée et peut-être une belle opportunité d’achat. La société est toutefois exposée au risque de restriction de la mobilité lié à la pandémie de Covid-19 qui entraînerait une baisse de l’affluence dans les magasins.

Les cours de Klépierre ont progressé de plus de 4% depuis le début de l’année, la société ayant souffert de la pandémie du Covid-19. Source : xStation5

Les cours de Klépierre ont progressé de plus de 4% depuis le début de l’année, la société ayant souffert de la pandémie du Covid-19. Source : xStation5

Rubis

Secteur : Distribution de gaz

Entreprise française spécialisée dans le stockage de produits liquides industriels à travers sa filiale Rubis Terminal, dans la distribution de produits pétroliers (GPL, fiouls, etc.) à travers sa filiale Rubis Énergie, et dans des activités d’infrastructure, de transport, d’approvisionnement et de services via son pôle « Rubis Support et Services ».

La croissance du dividende de la société depuis 2020 est en constante augmentation (1,775 en 2020, 1,850 en 2021 et 2,020 en 2022). Le bénéfice par action a progressé de 71% entre 2020 et 2022 et offre une belle rentabilité pour les investisseurs (3,00 euros en 2022). Avec un PER de 9,21 en 2021 et de 8,33 estimé en 2022 la société est sous-évaluée et peut constituer une belle opportunité d’achat. De plus, la société a fait état d’une hausse de 30% du chiffre d’affaires au troisième trimestre.

La tendance baissière de Rubis semble s’être stoppée au niveau de la zone de support de 24,17. On remarque d’un point de vue technique que le RSI s’apprête à repasser au-dessus de la zone de survente (30) ce qui constitue un signal d’achat et pourrait signifier qu’une correction haussière est en cours. Source : xStation5

La tendance baissière de Rubis semble s’être stoppée au niveau de la zone de support de 24,17. On remarque d’un point de vue technique que le RSI s’apprête à repasser au-dessus de la zone de survente (30) ce qui constitue un signal d’achat et pourrait signifier qu’une correction haussière est en cours. Source : xStation5

Orange

Secteur : Télécommunications filaires

Orange est une société française de télécommunications. Elle comptait à la fin de 2019 près de 266 millions de clients dans le monde, des chiffres en hausse par rapport à ceux affichés en 2018. En 2019, l’entreprise est leader ou second opérateur dans 75 % des pays européens où elle est implantée et dans 83 % des pays en Afrique et au Moyen-Orient.

La croissance du dividende de la société a baissé entre 2020 et 2021 suite à la crise sanitaire mais est en constante augmentation depuis (0,700 en 2021 et 0,720 en 2022). Avec un PER de 9,59 en 2021 et de 8,96 estimé en 2022 la société est sous-évaluée. La société a fait été d’une baisse du chiffre d’affaires de 0,4% lié à la crise sanitaire mais ses résultats restent encourageants et reste le leader de la téléphonie française.

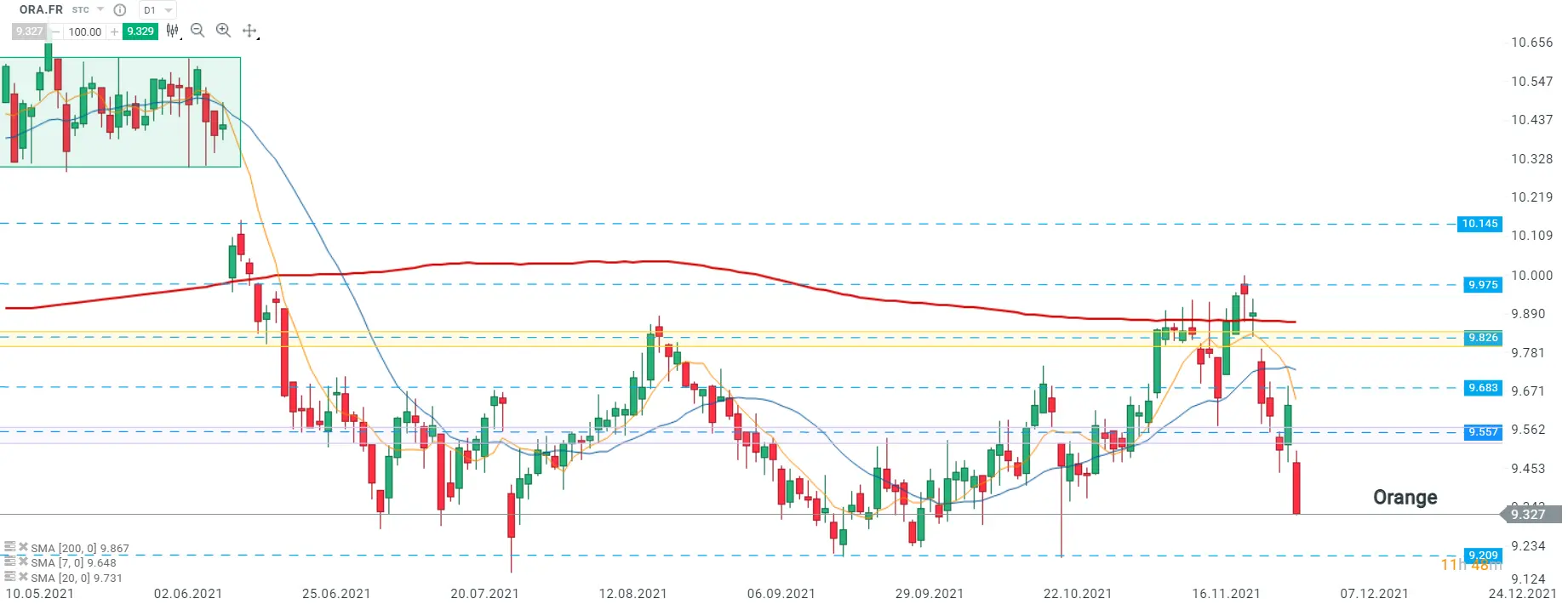

Les cours d’Orange (ORA.FR) ont perdu près de 4% depuis le début d’année suite à la crise sanitaire du Covid-19. Source : xStation5

Les cours d’Orange (ORA.FR) ont perdu près de 4% depuis le début d’année suite à la crise sanitaire du Covid-19. Source : xStation5

M6 Métropole

Secteur : Audiovisuel et divertissement

Groupe de médias français construit autour de la chaîne de télévision M6, principalement présent dans l’audiovisuel et les médias numériques.

La croissance du dividende de la société a baissé entre 2020 et 2021 suite à la crise sanitaire mais est en constante augmentation depuis (1,200 en 2021 et 1,250 en 2022). Avec un PER de 10,50 en 2021 et de 10,48 estimé en 2022 la société est correctement évaluée. La société a annoncé il y a peu être entrée en discussion avec le groupe TF1 pour une possible fusion.

Les cours de M6 Métropole (MMT.FR) ont progressé de plus de 28% depuis le début de l’année et semblent s’orienter à la hausse en direction de la résistance à 17,38 et ainsi combler le gap du 26/11. Source : xStation5

Les cours de M6 Métropole (MMT.FR) ont progressé de plus de 28% depuis le début de l’année et semblent s’orienter à la hausse en direction de la résistance à 17,38 et ainsi combler le gap du 26/11. Source : xStation5

Scor

Secteur : Réassurance

Quatrième réassureur mondial, SCOR offre à ses clients une gamme innovante et diversifiée de solutions et de services pour le contrôle et la gestion des risques. Le Groupe conjugue une présence mondiale avec une expertise reconnue au sein du secteur et des solutions financières de pointe.

La croissance du dividende de la société depuis 2020 est en constante augmentation (1,800 en 2020, 1,825 en 2021 et 2,000 en 2022). Le bénéfice par action a progressé de 170% entre 2020 et 2022 et offre une belle rentabilité pour les investisseurs (3,40 euros en 2022). Avec un PER 7,79 estimé en 2022 la société est sous-évaluée et peut constituer une belle opportunité d’achat en 2022. De plus, la société a annoncé des pertes moins lourdes que prévu au troisième trimestre.

Les cours de Scor (SCR.FR) ont progressé de plus de 4% depuis le début de l’année et tentent de franchir la ligne de tendance descendante. Source : xStation5

Les cours de Scor (SCR.FR) ont progressé de plus de 4% depuis le début de l’année et tentent de franchir la ligne de tendance descendante. Source : xStation5

TotalEnergies

Secteur : Sociétés pétrolières et gazières intégrées

TotalEnergies SE, anciennement Total, est une compagnie multi-énergies mondiale de production et de fourniture d’énergies : pétrole et biocarburants, gaz naturel et gaz verts, renouvelables et électricité. Elle est la cinquième des six plus grosses entreprises du secteur à l’échelle mondiale.

La croissance du dividende de la société depuis 2020 est modérée mais en constante augmentation (2,495 en 2020, 2,779 en 2021 et 2,798 en 2022). Le bénéfice par action a progressé de près de 374% entre 2020 et 2022 et offre une belle rentabilité pour les investisseurs (5,60 euros en 2022). Avec un PER de 7,23 estimé en 2022 la société est sous-évaluée et peut constituer une belle opportunité d’achat en 2022. La société est toutefois exposée aux risques liés à la crise sanitaire avec la montée des restrictions et donc la baisse de la mobilité associée à une baisse de la demande de pétrole.

Les cours de TotalEnergies (TTE.FR) ont progressé de plus de 21% depuis le début d’année et ont réussi à combler le gap du 25/11 renforçant ainsi la tendance haussière en cours. Source : xStation5

Les cours de TotalEnergies (TTE.FR) ont progressé de plus de 21% depuis le début d’année et ont réussi à combler le gap du 25/11 renforçant ainsi la tendance haussière en cours. Source : xStation5

Icade

Secteur : SCPI : biens immobiliers industriels et bureautiques

Foncière, développeur et promoteur, Icade est un opérateur immobilier intégré qui conçoit des produits et des services immobiliers innovants pour répondre aux nouveaux usages et modes de vie urbains. L’entreprise intervient dans différents secteurs : bureaux, parcs d’affaires, logements, santé et équipements publics

La croissance du dividende de la société depuis 2020 est modérée mais en constante augmentation (4,010 en 2020, 4,130 en 2021 et 4,337 en 2022). Avec un PER de 12,18 estimé en 2022 la société est correctement évaluée. La société a relevé ses prévisions de cash flow net courant pour 2021 avec une croissance de 8%.

Les cours d’Icade (ICAD.FR) ont progressé de plus de 1% depuis le début d’année et tentent de franchir la résistance à 64,14 en prenant appui sur le support à 61,23. Source : xStation5

Les cours d’Icade (ICAD.FR) ont progressé de plus de 1% depuis le début d’année et tentent de franchir la résistance à 64,14 en prenant appui sur le support à 61,23. Source : xStation5

Comment acheter des actions à dividende en 2022?

Lorsque l’on décide d’acheter des actions à dividende, un critère fondamental à prendre en compte et que nous avons énoncé dans notre sélection des actions à dividende à avoir dans son portefeuille en 2022 est la solidité du dividende. Il faut s’intéresser au caractère constant du versement du dividende qui est synonyme de la bonne santé financière d’une entreprise. Le fait que le dividende augmente année après année est l’indicateur que tout investisseur souhaitant gagner un revenu régulier doit surveiller.

Le cash flow est également un bon indicateur car c’est par lui que l’entreprise pourra verser un dividende. Le rendement du dividende peut être parfois trompeur et doit être étudié avec un regard critique. En effet, le rendement du dividende résulte de la division du dividende annuel d’une entreprise par le cours de son action. Lorsque le cours de son action augmente, le rendement baisse. De la même manière, si le cours de l’action baisse, le rendement pourrait augmenter de façon inattendue.

Chez XTB, vous pouvez investir dans TOTAL, RUBIS, KLEPIERRE et plus de 2000 autres Actions et ETF avec 0% de commissions.

ALTI TRADING ne produit pas de Conseils en Investissements, ni de recommandations d’achat ou de vente de titres financiers. Les avis et opinions que la Société est susceptible d’émettre dans le cadre de ses activités de recherche, notamment sur les marchés et/ou les instruments financiers, ne peuvent engager sa responsabilité.