Comment les obligations fonctionnent et pourquoi c’est le produit à la mode ? Le cas Anglais

La Banque d’Angleterre achète à nouveau des obligations. Alors qu’elle était sur le point de commencer à vendre la dette qu’elle avait accumulée dans le cadre de son dernier effort de soutien à l’économie pendant la pandémie de COVID-19, la banque centrale a été contrainte d’annoncer un nouveau programme visant à renforcer la confiance des investisseurs.

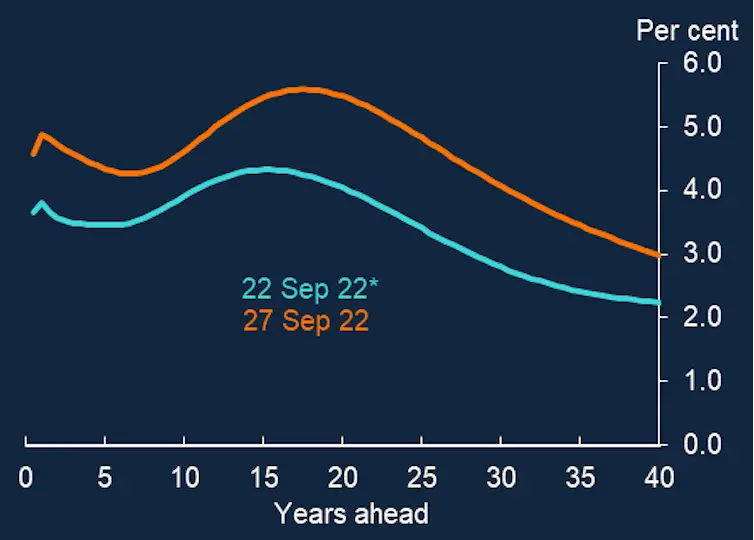

La frénésie à court terme de 65 milliards de livres sterling de la banque vise à remédier à la chute des prix des obligations provoquée par les investisseurs qui se sont précipités pour vendre après le récent mini-budget du gouvernement. Cela a entraîné une hausse des rendements obligataires qui a fait grimper les coûts d’emprunt pour le gouvernement et s’est propagée aux retraites, au logement et à l’économie en général. Jusqu’à présent, son impact initial sur les marchés a été limité.

Qu’est-ce qu’une obligation et quelle est la différence entre les prix et les rendements des obligations ?

Une obligation est essentiellement une reconnaissance de dette négociable. Il s’agit d’un prêt que les investisseurs accordent à des émetteurs tels que des entreprises ou des gouvernements (les obligations du gouvernement britannique sont souvent appelées gilts). Une obligation a un prix auquel elle peut être vendue et un rendement, qui est un montant annuel que l’investisseur reçoit pour détenir l’obligation, un peu comme les intérêts d’un compte d’épargne, et est exprimé en pourcentage du prix actuel.

Lorsque le prix d’une obligation baisse, cela indique une moindre demande pour l’obligation, car moins d’investisseurs souhaitent la posséder. Dans le même temps, le rendement augmente, ce qui représente un coût d’emprunt plus élevé pour les entreprises ou les gouvernements qui ont émis l’obligation, car c’est ce qu’ils doivent payer aux investisseurs.

Dans les jours qui ont suivi le mini-budget du gouvernement, les rendements des bons du Trésor à 10 ans – émis par le gouvernement britannique – ont augmenté d’environ 3,5 % à 4,52 %, soit le taux le plus élevé depuis la crise financière mondiale de 2007-2008. L’attente d’augmentations continues a incité la récente intervention de la Banque d’Angleterre.

Investing.com - Tradingview

Investing.com - Tradingview

Qu’est-ce qui fait évoluer les rendements obligataires ?

Pour comprendre cela, il est important de garder à l’esprit que si l’on parle souvent de taux d’intérêt, il existe en réalité plusieurs taux. Cela comprend le taux auquel la banque centrale prête aux banques commerciales (le taux de base), le taux auquel les banques se prêtent entre elles (le taux interbancaire), le taux auquel le gouvernement emprunte (les rendements du Trésor) et le taux auquel les ménages et les entreprises empruntent (prêts commerciaux et hypothèques). Lorsque la Banque d’Angleterre modifie le taux de base, cela se répercute sur tous les taux. C’est pourquoi la Banque d’Angleterre examine attentivement l’état de l’économie – c’est-à-dire la croissance et l’inflation – lorsqu’elle décide du taux de base.

Lorsqu’une économie est en croissance, les taux d’intérêt et les rendements obligataires ont tendance à augmenter. Cela se produit pour plusieurs raisons. Les investisseurs vendent des obligations pour acheter des actifs plus risqués offrant de meilleurs rendements. Les entreprises et les ménages cherchent également à emprunter davantage dans une économie en croissance, par exemple pour investir dans de nouvelles machines ou pour déménager. Une demande accrue d’emprunts signifie que les prêteurs peuvent facturer des intérêts plus élevés sur leurs prêts.

Une inflation plus élevée accompagne souvent la croissance économique en raison de l’augmentation de la demande de biens et de services. Cela resserre l’offre et entraîne une hausse des prix (y compris des salaires). La Banque d’Angleterre, qui est mandatée par le gouvernement pour tenter de maintenir l’inflation aussi proche que possible de 2 %, réagira à une inflation plus élevée en augmentant les taux de base, ce qui, comme indiqué, se répercute sur les différents taux.

Les investisseurs anticipent souvent la hausse des taux directeurs et cherchent à agir avant qu’elle n’augmente en vendant des bons du Trésor et en achetant des actifs alternatifs à rendement plus élevé. Cela entraîne une nouvelle hausse des rendements obligataires. En conséquence, le rendement des bons du Trésor est souvent considéré comme un indicateur des futures modifications du taux de base de la Banque d’Angleterre.

Si les rendements augmentent, cela signifie-t-il que les investisseeurs s’attendent à une croissance économique future au Royaume-Uni ?

Lorsque le gouvernement lève des fonds en émettant des obligations, il le fait sur un série de périodes (appelées échéances), allant d’un jour à 30 ans. Lorsqu’on s’attend à une croissance économique, le rendement des obligations à long terme sera supérieur à celui des obligations à court terme.

Cette relation entre les rendements sur différentes échéances est appelée structure des termes ou courbe des rendements. Une courbe des rendements ascendante implique une économie en croissance. À l’heure actuelle, la courbe des rendements britannique est plate, voire descendante sur certaines échéances.

Calculs de Bloomberg Finance L.P

Calculs de Bloomberg Finance L.P

Il est important de rappeler que ces différents rendements servent de référence pour les taux des prêts commerciaux de durées équivalentes. La hausse d’environ 4,5 % des rendements à 2 et 5 ans s’est reflétée dans les taux hypothécaires, c’est pourquoi certains prêteurs ont récemment retiré les offres hypothécaires disponibles tout en réévaluant les taux d’intérêt facturés aux ménages.

La hausse des rendements obligataires que nous observons est liée à un facteur supplémentaire : le montant de la dette publique. Le mini-budget a introduit des réductions d’impôts et une augmentation des dépenses, et les investisseurs savent que le gouvernement devra augmenter ses emprunts pour respecter ces engagements. Certaines estimations évaluent les emprunts potentiels du gouvernement à 190 milliards de livres sterling grâce à ce plan.

Une augmentation du montant qu’un propriétaire emprunte par rapport à la valeur de sa maison (appelée ratio prêt-valeur) entraîne une augmentation du taux hypothécaire facturé à l’emprunteur. De même, une augmentation du nombre d’obligations que le gouvernement cherchera à vendre (le montant qu’il souhaite emprunter) fera baisser le prix des obligations existantes, augmentant ainsi les rendements. Plus important encore, une dette accrue sans croissance augmente le niveau de risque de l’économie britannique.

Anticipant cela, les investisseurs ont déclenché une vente massive d’obligations après l’annonce du mini-budget du gouvernement. Cela a contribué à la chute de la valeur de la livre sterling, les investisseurs vendant des bons du Trésor britanniques ayant plutôt acheté des obligations américaines, échangeant essentiellement des livres sterling contre des dollars.

Quel impact pour conclure ?

L’intervention aura un impact positif à court terme, qui a commencé dès son annonce. Mais la banque ne fait en réalité que gagner du temps. Tout succès ultime dépend du rétablissement par le gouvernement de la confiance des investisseurs dans ses projets économiques.

Malheureusement, la hausse des rendements et des coûts d’emprunt pour l’économie britannique est le prix que nous payons aujourd’hui pour la récente annonce budgétaire du gouvernement.