Déclaration de revenus 2022 : tout ce qu’il faut savoir

Vous le savez maintenant, si vous avez des revenus provenant des marchés financiers, tels que des dividendes, des intérêts (plus values et même moins values !), vous devez les déclarer à l’administration fiscale.

Ces capitaux de revenus mobiliers (revenus que vous générez à travers les marchés financiers) sont, en effet, soumis à l’impôt sur le revenu et doivent être déclarés sur la déclaration de revenus annuelle.

Il est notamment important de garder une trace de tous les revenus et les pertes liées aux transactions effectuées sur les marchés financiers. L’IFU, les relevés de compte ou les documents fiscaux fournis par les courtiers, peuvent aider à établir le montant des revenus à déclarer.

Voyons ensemble les différentes étapes de la déclaration de revenus pour cette année 2022.

Qu’est-ce que l’imposition ?

Comme vous le savez maintenant, les gains générés à travers les marchés financiers sont imposés à un taux forfaitaire de 30%, le PFU. Ce taux comprend l’impôt sur le revenu de 12,8%, et les prélèvement sociaux de 17,2%. C’est ce qu’on appelle plus communément la flat tax.

La seconde option reste l’option à l’intégration pour le barème progressif de l’impôt sur le revenu. Cette dernière se fait suivant vos revenus, où vous serez imposé sur une tranche marginale d’imposition plus ou moins élevée.

Généralement, à partir de revenus nets annuels imposables de 27 479€, c’est-à-dire sur une TMI de 30%, on opte par défaut pour la flat tax. En dessous, on peut opter pour l’option au barème progressif de l’impôt sur le revenu. Pour cela, il faudra cocher la case 2OP dans le formulaire 2042-C de la déclaration d’impôt.

Case 2OP du formulaire 2042-C

Case 2OP du formulaire 2042-C

Quels formulaire et étapes suivre pour déclarer ses revenus 2022 ?

Pour déclarer les plus values de capitaux mobiliers, il faut remplir la déclaration de revenus annuelle. Et y inscrire les gains réalisés lors de la vente des actifs concernés.

Pour cela, au début de votre déclaration, il faudra bien cocher la case « revenus de capitaux mobiliers » pour les dividendes. Ainsi que « plus values et gains divers ». Certaines transactions peuvent être exonérées d’impôt sur les plus-values de capitaux mobiliers. Telles que les cessions de titres réalisées dans le cadre d’un PEA. Ou celles réalisées également dans le cadre d’une assurance vie.

Déclaration de revenus de dividendes

Les dividendes étant des revenus versés par une société à ses actionnaires, sont également soumis à l’impôt sur le revenu et aux prélèvements sociaux.

Le taux d’imposition sur les dividendes dépend du montant du revenu fiscal de référence du contribuable, et de la nature du dividende.

- Les dividendes perçus sur des actions de sociétés françaises sont soumis à un prélèvement forfaitaire unique de 30% depuis le 1er janvier 2018. Ce taux comprend l’impôt sur le revenu, et les prélèvements sociaux. L’option pour l’intégration au barème progressif reste aussi possible.

- Les dividendes perçus sur des actions de sociétés étrangères sont soumis à l’impôt sur le revenu et aux prélèvements sociaux au taux de 30%. Sauf si la France a conclu une convention fiscale avec le pays concerné pour éviter la double imposition.

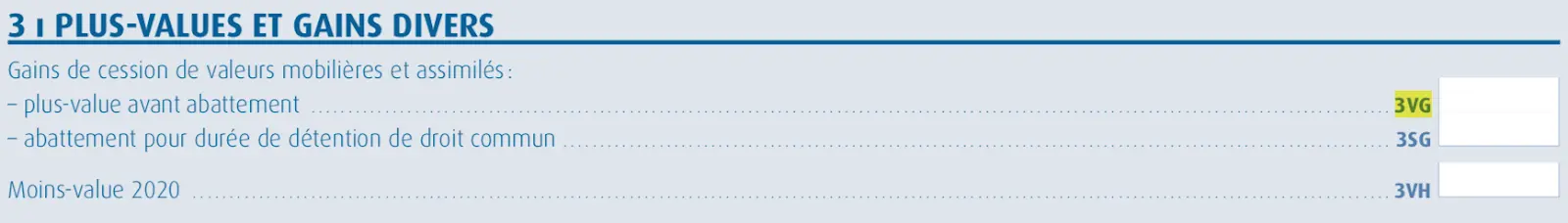

Pour les plus values de cession de titres, vous devez remplir la case 3VG, pour une plus value globale. Ou bien la case 3VH lorsqu’il s’agit d’une moins value globale, dans le formulaire 2042-C.

Cases 3VG et 3VH du formulaire 2042-C

Cases 3VG et 3VH du formulaire 2042-C

Déclaration des revenus de sources étrangères

Pour tout revenu de sources étrangères, ce sera le formulaire 2047. Et enfin, pour les déclarations de plus et/moins values, ce sera le formulaire 2074-CMV. En effet, il reste important de déclarer le montant des moins values, parce que ceux-ci pourront être reportables sur les 10 prochaines années. En d’autres termes, lorsque vous serez en plus values, vous pourrez utiliser vos moins values des années antérieures pour diminuer votre base imposable.

Prenons un exemple. Vous êtes en moins values de 1 200€ sur l’année 2022. Si vous faites 1 500€ de plus values en 2023, au lieu d’être imposé 1 500€ x 30%, et ainsi devoir payer 450€, vous serez imposé sur 300€ (1 500-1 200 = 300€). Vous n’aurez alors à payer que 90€ d’impôt.

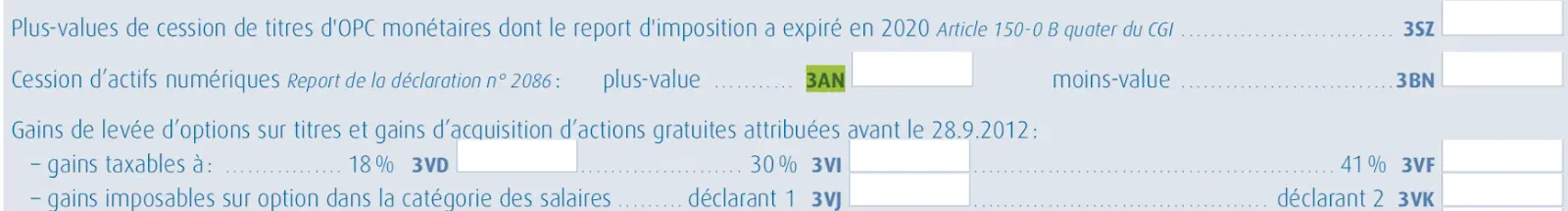

Déclaration des revenus crypto

Enfin, en ce qui concerne la déclaration des revenus en cryptomonnaies, il faudra se référer au formulaire 2086. Et reporter le résultat de ce formulaire dans le formulaire 2042-C. Soit dans la case 3AN si cela concerne une plus value, soit dans la case 3BN si cela concerne une moins value.

Cases 3AN ou 3BN sur le formulaire 2042-C

Cases 3AN ou 3BN sur le formulaire 2042-C

Il est important de rappeler qu’il faut conserver tous les relevés de compte ou les fiches fiscales fournies par les intermédiaires financiers. Dans le but de pouvoir justifier des transactions réalisées et des montants de gains réalisés.

Quel est le calendrier de déclaration des revenus pour 2023 ?

En France, la déclaration de revenus doit être effectuée chaque année. Au plus tard à la fin du mois de mai pour les déclarations en ligne. La déclaration papier étant réservée pour les cas particuliers uniquement. La date exacte de la clôture de la déclaration est fixée chaque année par l’administration fiscale.

Il est important de respecter la date limite de déclaration, car le non-respect de cette obligation peut entraîner des pénalités et des majorations de retard.

Pour l’année 2023, les dates importantes concernant la déclaration d’impôt sont les suivantes :

- 6 avril 2023 : début de la campagne de déclarations des revenus.

- 18 mai 2023 : date limite de dépôt de la déclaration papier.

- 23 mai 2023 à minuit : date limite de déclaration en ligne pour les départements de 1 à 19.

- 30 mai 2023 à minuit : date limite de déclaration en ligne pour les départements de 20 à 54.

- 7 juin 2023 à minuit : date limite de déclaration pour le reste des départements.

Nous vous recommandons de ne pas attendre la dernière minute pour effectuer sa déclaration des revenus. Afin d’avoir le temps de collecter les informations nécessaires et de remplir correctement les formulaires. De plus, une déclaration anticipée peut permettre d’anticiper les éventuelles sommes à payer ou à rembourser. Et ainsi de mieux gérer cette charge.

Conclusion

En conclusion, il est important de bien déclarer ses revenus chaque année. D’une part pour éviter toute pénalité et continuer d’investir sereinement dans les règles. Et d’autre part, pour anticiper et pouvoir réaliser des optimisations fiscales. Toutes ces connaissances accumulées dans ce domaine, vous permettront d’optimiser vos investissements. Et vous seront bénéfiques sur le long terme sur vos performances !