Fiscalité et trading : pourquoi faut-il lier les deux ?

Bien souvent, la fiscalité est une thématique mise de côté par les investisseurs, car jugée trop complexe. Cette complexité est due aux différents changements de lois, ainsi qu’aux différents cas dans lesquels elle intervient, suivant quel type de revenu et dans quelle situation vous êtes.

Cependant, il faut absolument prendre cet aspect en compte car, en effet, vous êtes imposé sur tous les revenus que vous pouvez toucher. En l’occurrence, dans votre cas, vous êtes imposé sur les gains que vous pouvez faire sur les marchés financiers.

La fiscalité et le trading

Dans votre plan de trading, très souvent, vous devez mettre un objectif de rendement au mois. Par exemple, il est possible d’établir un rendement de 5 %par mois. C’est sans compter sur votre imposition car, effectivement, pour faire simple, vous pouvez vous faire imposer, en tant que particulier, à la flat tax de 30% sur vos plus-values. Sans prédisposition, vous pouvez :

- Mal déclarer vos revenus et auquel cas vous faire sanctionner par l’administration fiscale en cas de contrôle ;

- Ne pas connaître les solutions d’optimisation fiscale, et donc optimiser vos investissements. Ne prendre en compte que les 30% d’imposition sur les plus-values. C’est-à-dire que pour chaque fermeture de position, vous serez imposable sur vos gains à 30%, alors qu’il existe des solutions permettant de faire baisser ce taux d’imposition si votre situation vous le permet.

- Vous projeter pour passer trader professionnel sans prendre en compte les conséquences de ce changement de situation, d’un point de vue fiscal. Cela peut vous coûter très cher si cela n’est pas anticipé un minimum en amont…

La prise en compte de la fiscalité dans ses investissements (et cela vaut pour tous les autres types d’investissements : immobilier et autres placements divers) vous permet, en effet, d’optimiser vos investissements et donc vos gains. Cela fait partie de la panoplie de connaissances à avoir chez tout investisseur qui se doit !

Cela vous permettra aussi d’avoir une meilleure visibilité sur vos projections et ainsi de pouvoir anticiper plus facilement les charges pouvant vous ralentir dans vos projets.

Les cas concrets de Sébastien et Lucie, qui investissent en bourse et trading

Prenons un cas concret pour illustrer nos propos. Ce cas va représenter 2 personnes qui investissent sur les marchés financiers.

L’un ne va pas être familier à la fiscalité. Lucie va en effet chercher des informations sur Internet mais a des difficultés à trouver les bonnes informations. Elle ne va retenir que la flat tax, l’imposition de 30 % sur les plus-values.

À l’inverse, Sébastien a bien conscience de maîtriser les tenants et les aboutissants de la fiscalité, il décide donc de faire appel à un conseiller ou de se former par exemple avec la formation Power Fiscalité créée par un conseiller en gestion de patrimoine.

La méconnaissance de Lucie sur la fiscalité dans ses investissements

Lucie n’a aucune idée du fonctionnement de la fiscalité, elle sait seulement qu’il y a une histoire de 30% d’imposition sur les plus-values.

Elle fait du Trading sur compte CFD via XTB, dont la fiscalité est la même que pour un Compte Titre. Pour un capital de 3000 €, elle parvient à générer un rendement de 20 % annuel, soit un gain de 600 € imposable.

Elle a également un compte titre où elle investit sur le long terme. Sur ce compte titre, pour un capital de 10 000 €, elle parvient à générer 10% annuel, soit un gain de 1 000 € imposable.

Elle est donc imposée sur 600 + 1 000 = 1 600 € par an. Soit un impôt à payer de 1 600 x 30 % = 480 € par an, sur ses revenus générés sur les marchés financiers.

Sur 10 ans, Lucie devra payer :

- Sur son compte de trading, pour 3 000 € de capital initial investi et une hypothèse de 20% de rendement annuel moyen, sur 10 ans, cela fera un gain de 15 575 €. 15 575 x 30% = 4 672 € d’impôt à payer.

- Sur son compte titre, pour 10 000 € de capital initial investi et une hypothèse de 10 % de rendement annuel moyen, sur 10 ans, cela fera un gain de 15 937 €. 15 937 x 30 % = 4 781 € d’impôt à payer.

- Soit un total de 4 672 + 4 781 = 9 453 € d’impôt à payer sur 10 ans.

Sébastien, lui, possède des notions d’optimisation

Prenons maintenant le cas de Sébastien qui possède de son côté des notions d’optimisation fiscale.

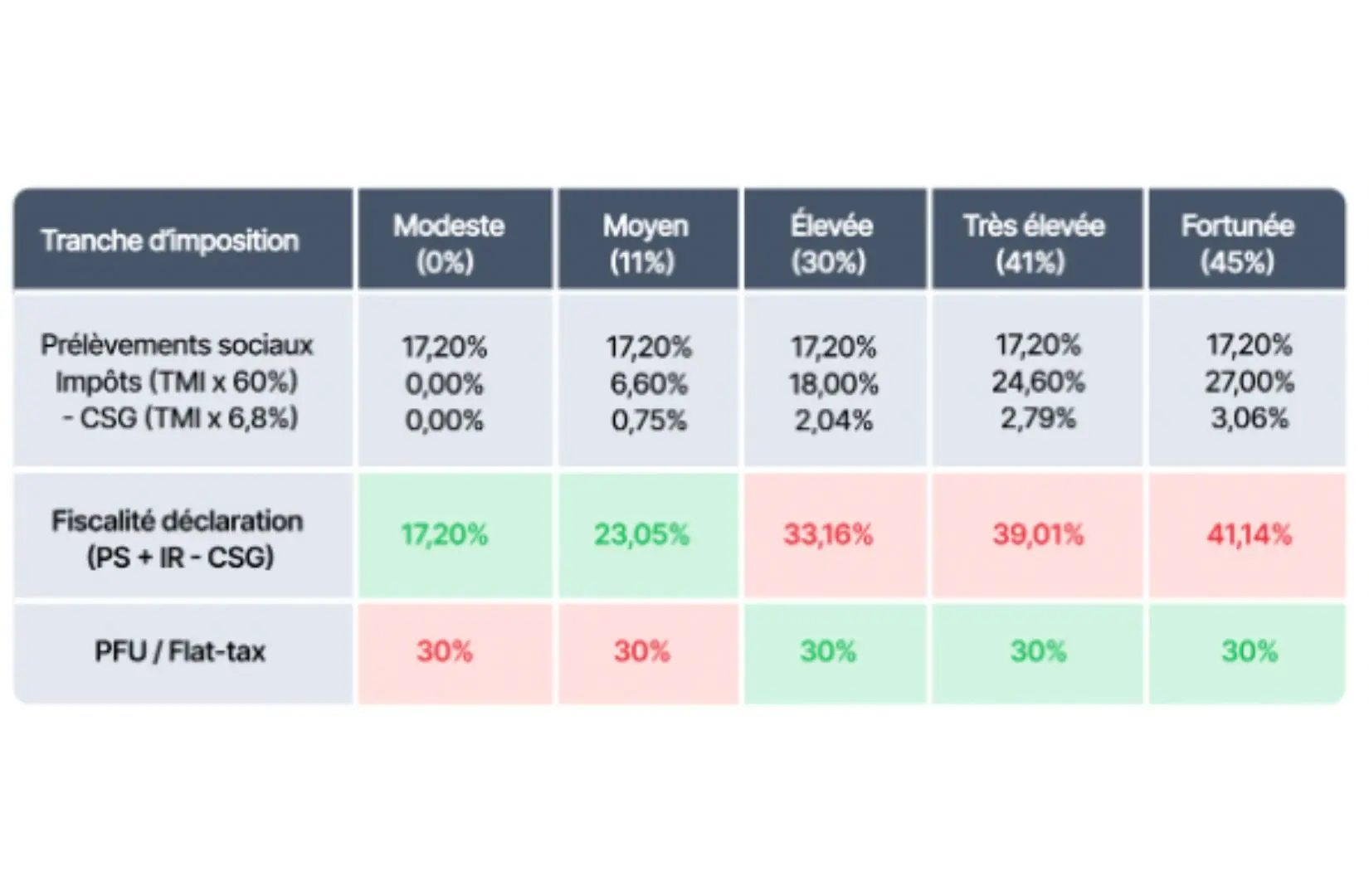

Sébastien décide d’opter pour le barème de l’impôt sur le revenu plutôt que la flat tax à 30 %. Il sera donc imposé à un taux global de 27,45 % (prise en compte de son taux marginal d’imposition et des prélèvements sociaux), car cette option est plus avantageuse pour lui. En effet, il a des revenus en dessous du seuil de TMI (Tranche marginale d’imposition) à 30 %.

De plus, en ce qui concerne ses placements long terme, il a décidé d’opter pour un PEA et une assurance-vie, afin de pouvoir bénéficier des avantages fiscaux et de la particularité de ces enveloppes, qui est la capitalisation. En effet, lorsque vous fermez une position sur ce type d’enveloppe, si vous ne faites pas de retrait, vous ne serez pas imposé, contrairement au compte titre.

Comparaison des situations de Lucie et Sébastien à court terme

Sébastien fait du trading sur compte CFD via XTB, dont la fiscalité est la même que pour un compte titre. Pour un capital de 3 000 €, il parvient à générer un rendement de 20 % annuel, soit un gain de 600 € imposable.

Il investit sur le long terme via son PEA et son assurance-vie, pour un capital de 10 000 € divisé de manière équitable sur le PEA et l’assurance-vie (5 000 € sur le PEA et 5 000 € sur l’assurance-vie), il parvient à générer 10 % annuel, or ce sont des enveloppes capitalisantes, il n’a pas fait de retraits sur ces enveloppes donc ses gains ne sont pas imposables.

Il n’est donc imposé que sur ses 600 € de gains en trading. Soit un impôt à payer de 600 x 27,45 % = 164,7 € par an, sur ses revenus générés sur les marchés financiers.

Pour les mêmes performances, Sébastien économisera 315,3 €, car il aura pris en compte la fiscalité dans ses investissements.

Comparaison des situations de Lucie et Sébastien sur 10 ans

Voyons maintenant sur 10 ans. Pour les mêmes hypothèses, nous aurons les mêmes résultats (en termes de performance), ce qui donne, en ce qui concerne le trading sur compte CFD un gain imposable de 15 575 €, or Sébastien a pris l’option pour le barème progressif. Il devra donc payer 15 575 x 27,45 % = 4 275 €, soit une économie de 397 € par rapport à Lucie.

Ensuite, rappelons que pour ses investissements long terme, Sébastien a opté pour le PEA et l’assurance-vie qui ont des avantages fiscaux au bout d’une certaine durée de détention (5 ans pour le PEA et 8 ans pour l’Assurance vie).

Pour le PEA, sur les 5 000 € de capital, il fait 7 968 € de gains. S’il décide de tout retirer, il ne sera imposé que sur 17,2% (la partie des prélèvements) car, en effet, au bout de 5 ans de durée de détention, nous sommes exonérés de la partie impôt sur le revenu concernant le PEA. Il n’aura donc à payer que 1 370 € d’impôt sur cette partie (rappelons que Lucie doit payer 4 781€ d’impôt sur son Compte Titre, sur un capital divisé par 2, cela ferait 2 390€, ce qui reste 1020,5€ de plus que l’impôt à payer de Sébastien à travers son PEA).

Pour l’assurance-vie, sur les 5 000 € de capital restant, il réalise un gain de 7 968 €. S’il décide de tout retirer, il aura tout d’abord un premier avantage fiscal (obtenu au bout de 8 ans de durée de détention) qui est un abattement forfaitaire de 4 600 € sur les plus-values. Cela signifie qu’il bénéficiera d’une exonération d’impôt sur les plus-values à hauteur de 4 600 € par an. Il ne sera donc imposé que sur 7 968 – 4 600 = 3 368 €.

De plus, la partie de l’imposition composant l’impôt sur le revenu de 12,8 % est diminuée à 7,5 %, soit une imposition globale de 24,7 % en y ajoutant la partie prélèvements sociaux de 17,2 %.

Sur son assurance-vie, s’il fait un retrait total au bout de 10 ans, Sébastien payera donc 3 368 x 24,7 % = 832 € d’impôt.

En rassemblant ces différents résultats, Sébastien paiera un total de 4 275 + 1 370 + 832 = 6 477€ d’impôt sur 10 ans.

Soit une économie de 2 976 € pour Sébastien, par rapport à Lucie.

Pour conclure sur l’importance de la fiscalité en trading

Vous pouvez donc voir, à travers ces exemples chiffrés, que vous pouvez optimiser vos investissements à travers la fiscalité, avec un ensemble de connaissances accessibles. C’est un levier à ne pas laisser de côté pour vous assurer une meilleure rentabilité.