Plus de volatilité en vue pour le marché de l’aluminium

Selon un récent rapport de S&P Global, le marché de l’aluminium et de l’alumine, qui est utilisé dans la production de cette matière première, pourrait connaître une certaine volatilité face aux défis de la production mondiale au quatrième trimestre.

Les préoccupations concernant la hausse des prix de l’énergie, la baisse de la demande et les perturbations de la chaîne d’approvisionnement exercent une pression sur les prix des matières premières associées à la production industrielle comme l’acier et l’aluminium.

Les indications de la demande d’aluminium en aval sont également très mitigées en raison du ralentissement des investissements dans l’immobilier et les infrastructures dans un contexte de ralentissement économique mondial.

Le marché chinois de l’aluminium en difficulté

Le marché chinois de l’aluminium a connu des problèmes liés à la consommation d’énergie et aux directives environnementales. Les fonderies chinoises de matières premières se sont vu refuser l’accès aux marchés étrangers dès le premier trimestre de l’année. Par ailleurs, les exploitants restent préoccupés par l’impact incertain de l’hiver et les problèmes liés à l’énergie hydroélectrique, vitale pour l’industrie chinoise…

Les exportations d'aluminium de la Chine sont en baisse, et les exportations vers la Russie ont également diminué significativement. Source : S&P Global

Les exportations d'aluminium de la Chine sont en baisse, et les exportations vers la Russie ont également diminué significativement. Source : S&P Global

Le prix de l’alumine dans l’Empire du Milieu avait progressé en août grâce aux réductions de production dans les raffineries et aux pressions sur les coûts, mais il est finalement tombé à son plus bas niveau depuis des années au troisième trimestre en raison de la suspension de la production dans les principales alumineries chinoises du Yunnan et du Sichuan. Les fonderies ont dû suspendre leurs activités en raison de pénuries d’énergie hydroélectrique.

Les exportations d’alumine de la Chine ont diminué en glissement trimestriel au troisième trimestre de l’année, les volumes étant détournés vers le marché intérieur chinois, ce qui a exercé une pression supplémentaire sur l’offre mondiale d’alumine, abaissant les exportations d’aluminium de manière considérable. Le marché mondial pourrait être davantage pénalisé par la réduction de la production d’alumine en Europe, en raison de la hausse sans précédent des prix de l’énergie.

Une volatilité accrue dans de nombreux pays

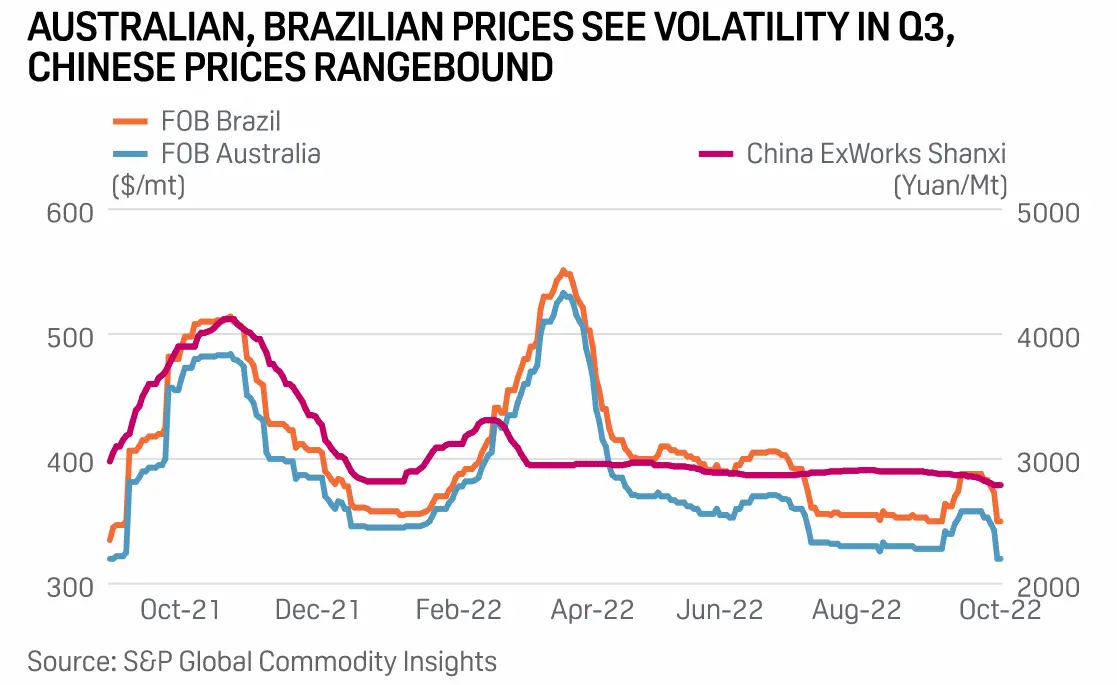

Si le détournement des exportations d’alumine vers le marché national a permis de limiter la volatilité en Chine, de nombreux pays n’ont pas eu cette chance et ont dû faire face à une forte instabilité du marché de l’aluminium.

Avec des exportations limitées, le prix de l'aluminium chinois a limité la volatilité au cours des derniers mois. Source : S&P Global

Avec des exportations limitées, le prix de l'aluminium chinois a limité la volatilité au cours des derniers mois. Source : S&P Global

Le prix de l’aluminium en Australie a également fluctué en raison de problèmes de production. Le coût de l’alumine a été volatile en septembre, sans compter les retards dans les livraisons, suite à de fortes pluies dans l’ouest du pays. Les prix de l’aluminium peuvent varier en fonction du pays.

À titre d’exemple, les prix pratiqués au Brésil ont été cotés début octobre avec une prime de près de 30 $ par rapport au prix appliqué en Australie. Les prix de l’aluminium sur la bourse australienne sont par la suite tombés à leur plus bas niveau annuel en septembre. Selon les sources de S&P Global, le calendrier d’entretien des raffineries australiennes est encore tendu et ne s’est pas remis de la pandémie.

Quelles perspectives pour le marché de l’aluminium ?

Selon les négociants chinois, les prix de l’aluminium resteront volatils à la fin de l’année en raison des réductions de production et des problèmes de matériaux pendant la saison hivernale. Au cours de l’été, la production d’aluminium de la Chine a augmenté de près de 10 % sur une base annuelle, mais les réductions de production dans les fonderies du Yunnan et du Sichuan ont mis un terme à la croissance. Les fonderies inactives nécessiteront des dépenses pour être remises en service, et les prix de l’énergie sont susceptibles d’augmenter à nouveau au quatrième trimestre en raison de l’offre limitée d’hydroélectricité en Chine, comme le montre la hausse des prix du charbon chinois, notamment.

L’équilibre incertain de l’offre et de la demande en Asie pourrait mettre à rude épreuve les alumineries du monde entier. Selon un rapport des analystes de S&P Global, les raffineurs européens fonctionnent déjà à capacité réduite, tandis que d’autres cherchent à dégager des marges dans un contexte de prix énergétiques galopants. L’usine de San Ciprian en Espagne, qui a réduit sa production de 50 % depuis le début du mois d’octobre, et la raffinerie d’alumine irlandaise d’Aughinish, dont la production a été réduite de 10 % sur une base annuelle, sont dans une position critique. Le géant Norvégien Norsk Hydro a également décidé de réduire sa production d’aluminium d’environ 110 000 à 130 000 tonnes. Les analystes s’attendent également à une baisse de la demande de canettes en aluminium. Bien que des géants comme Pepsi affichent encore de bons résultats commerciaux, cela est principalement dû au transfert des coûts vers les consommateurs. Les volumes de vente et les commandes de matières premières sont en effet en perte de vitesse.

La région atlantique devrait continuer à être condamnée à importer de l’alumine des pays du Pacifique, ce qui pourrait avoir un impact supplémentaire sur le ralentissement de la production d’aluminium dans les raffineries européennes. La principale raffinerie « atlantique » Jamalco, située en Jamaïque, n’a toujours pas atteint sa pleine production. Dans un tel contexte, les usines seront contraintes de payer une prime pour importer de l’alumine en provenance d’Australie afin d’assurer la production nationale d’aluminium. De ce fait, ce marché pourrait connaître de nouvelles difficultés suite à une nouvelle réduction de la production d’alumine en Australie.

La réduction des activités des alumineries et la baisse de la demande d’alumine qui en résulte laissent présager un quatrième trimestre probablement volatil pour les prix de l’aluminium. Cette matière première pourrait s’enfoncer davantage dans le rouge, alors que la récession mondiale se poursuit et que le ralentissement est causé par un marché de l’énergie peu favorable et une chute drastique de la demande dans le secteur de la construction. Les menaces qui pèsent sur la demande d’aluminium restent l’inflation et les taux d’intérêt élevés, qui connaissent une hausse sans précédent aux États-Unis, en Europe, au Royaume-Uni et en Australie. La croissance des plus grandes économies mondiales ralentit, ce qui se reflète dans les prix des matières premières.

Point technique

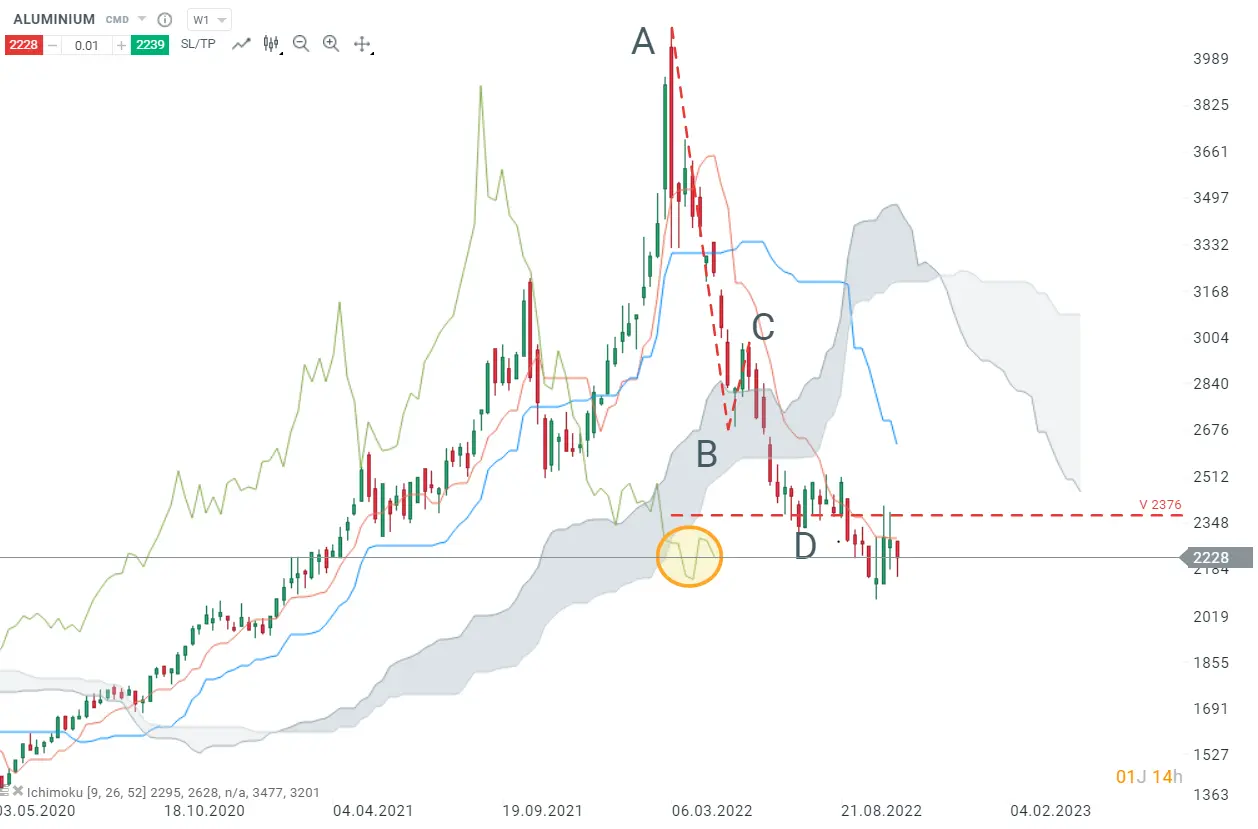

Si l’on se réfère à la situation technique de l’aluminium à l’aide de l’indicateur Ichimoku, deux scénarios s’opposent.

En données mensuelles, les cours se trouvent à proximité d’un support de taille : le nuage Ichimoku à 2 070$. Ce niveau est donc idéal pour amorcer une reprise haussière, et tenter de retrouver la Kijun, prochaine résistance de taille du système Ichimoku qui se situe aux alentours de 2 870$.

Représentation graphique de l’aluminium en données mensuelles. Source: xStation5

Représentation graphique de l’aluminium en données mensuelles. Source: xStation5

C’est un tout autre son de cloche en données hebdomadaires, avec une récente validation du signal de vente délivré par Ichimoku lors de la sortie des prix par le bas du nuage. Par ailleurs, la projection “V” d’Hosoda à 2 376$, ayant permis de finaliser la vague baissière en A, B, C et D, fait désormais office de résistance.

Toute tentative de reprise échoue au contact de ce niveau, indiquant la force des vendeurs et l’incapacité des acheteurs à reprendre le contrôle. Seule une cassure de ce niveau permettrait de renforcer le scénario haussier qui semble se dessiner en données mensuelles. En revanche, si un nouveau plus bas est formé, le repli pourrait s’approfondir en direction des plus bas de 2021, à 1 940$. Un tel scénario semble plus probable au vu de la situation fondamentale du marché de l’aluminium.

Représentation graphique de l’aluminium en données hebdomadaires. Source: xStation5

Représentation graphique de l’aluminium en données hebdomadaires. Source: xStation5

Découvrez la plateforme d’investissement xStation. Avec le courtier XTB, achetez vos actions avec 0% de commissions.