Qu’est-ce que le S&P 500 et comment investir dessus ?

Le Standard and Poor’s 500, plus couramment désigné S&P 500, figure parmi les trois indices majeurs aux États-Unis, aux côtés du Dow Jones et du Nasdaq. Conformément à son intitulé, il est constitué des 500 plus importantes capitalisations boursières américaines.

Il représente l’indice de référence pour les grandes capitalisations boursières du marché américain. Il est même considéré par certains comme l’indice prééminent à l’échelle mondiale. Avec une capitalisation dépassant les 30 000 milliards de dollars, il constitue à lui seul 80% de la capitalisation boursière aux États-Unis et 50% à l’échelle mondiale. En comparaison, le CAC 40 ne représente qu’une fraction infirme, soit un peu plus de 2%, de la capitalisation boursière mondiale.

Quelle est l’origine du S&P 500 ?

Les origines de l’indice

Dans les années 1950, la nécessité d’un indicateur de marché plus complet se faisait ressentir aux États-Unis. C’est dans ce contexte que Standard & Poor’s a entrepris la création du S&P 500. En 1957, après des mois d’analyse rigoureuse et de sélection minutieuse, l’indice est officiellement lancé. Composé initialement de 425 entreprises, le S&P 500 s’est rapidement élargi pour inclure 500 des plus grandes sociétés cotées en bourse. Offrant ainsi une représentation plus exhaustive du paysage financier américain.

La démarche de Standard & Poor’s était novatrice. Reposant sur des critères spécifiques tels que la capitalisation boursière, la liquidité des titres, et une répartition équilibrée entre les secteurs industriels. L’objectif était de créer un indicateur capable de suivre de manière précise et dynamique la performance des entreprises américaines.

Les évolutions au fil du temps du S&P 500

Au cours des décennies, le S&P 500 a subi des ajustements et des transformations stratégiques pour maintenir sa pertinence. Les années 1960 ont vu l’introduction de l’informatique dans le processus de calcul, marquant le début d’une ère de sophistication technologique. Dans les années 1980, l’indice a élargi son champ d’application en incluant des entreprises du secteur des technologies de l’information. Reflétant ainsi les changements structurels de l’économie.

Les années 2000 ont été témoins de défis significatifs, avec la bulle internet et la crise financière mondiale de 2008. Ces événements ont conduit à des ajustements de composition, soulignant la nécessité d’adaptation aux réalités économiques changeantes. Malgré les soubresauts, le S&P 500 a continué de prospérer, et à établir sa réputation en tant qu’indicateur fiable et résilient.

La période post-2008 a été marquée par une croissance soutenue, mais également par une prise de conscience accrue de la nécessité d’une diversification sectorielle. Les ajustements réguliers dans la composition ont permis de refléter les tendances émergentes, et de consolider la position du S&P 500 en tant que baromètre de l’économie américaine.

Quelle est la composition du S&P 500 ?

La sélection des entreprises du S&P 500

Pour être éligible à une inclusion dans le S&P 500, une entreprise doit satisfaire à divers critères, dont les principaux sont les suivants :

- Une capitalisation boursière supérieure à 12,7 milliards de dollars.

- Un siège social basé aux Etats-Unis.

- Des actions présentant une liquidité adéquate.

- Un volume d’échanges d’au moins 250 000 actions par mois au cours des six derniers mois.

- Un capital flottant représentant au moins 50% du total des actions émises. De plus, l’entreprise doit afficher un bénéfice cumulé (avant impôt) positif au cours des quatre derniers trimestres, avec le dernier trimestre affichant également au résultat positif.

La décision d’inclure ou d’exclure une entreprise de l’indice revient au comité de l’indice, composé de professionnels du S&P Dow Jones Indices. Ce comité se réunit mensuellement pour déterminer quelles entreprises seront ajoutées à l’indice et lesquelles en seront retirées. Il est important de noter que le critère le plus exigeant pour les entreprises est souvent le premier de la liste, à savoir une capitalisation boursière dépassant les 12,7 milliards de dollars.

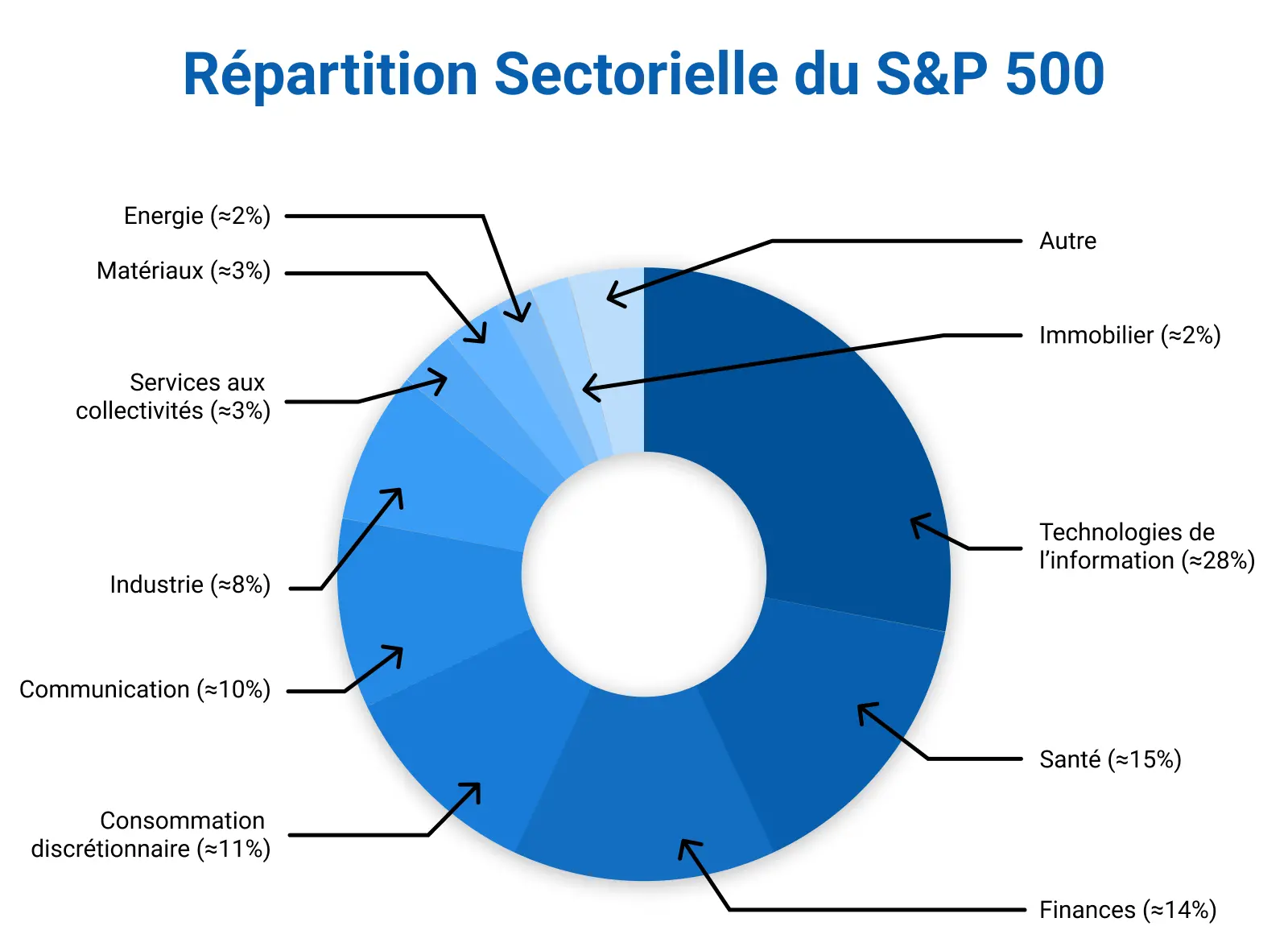

La répartition sectorielle du S&P 500

La force distinctive du S&P 500 réside dans sa représentation exhaustive de l’économie américaine à travers la diversité de ses secteurs. Chacun des onze secteurs inclus dans l’indice apporte une contribution unique, offrant aux investisseurs une opportunité d’exploration et de diversification inégalée.

Le secteur technologique occupe une place prépondérante, reflétant l’influence croissante des entreprises innovantes. Des géants de la technologie aux start-ups dynamiques, cette composante du S&P 500 traduit les évolutions rapides du paysage numérique.

source - zonebourse.com

source - zonebourse.com

Les principales entreprises qui composent l’indice

Vous remarquerez que parmi les entreprises phares de l’indice, on retrouve celles qu’on appelle les 7 magnifiques. C’est-à-dire : Microsoft, Nvidia, Tesla, Meta, Apple, Alphabet et Amazon. On y retrouve juste derrière, la société de Warren Buffett, Berkshire Hathaway.

Voici plus en détail, les 10 premières lignes du S&P 500 (en date du 07 février 2024) :

source - zonebourse.com

source - zonebourse.com

À savoir que la cotation de l’indice S&P 500 est automatisée et est actualisée toutes les 15 secondes. Elle se base sur les prix des derniers contrats conclus pendant les heures de cotation (c’est-à-dire entre 09:30 et 16:00 heure locale). C’est Reuters America, une société du groupe Thomson Reuters Corporation, qui est responsable du calcul.

Comment se calcule le S&P 500 ?

Comme la majorité des indices boursiers, le S&P 500 se base sur une méthodologie de pondération par capitalisation boursière. Cette méthode signifie que plus la capitalisation d’une société est élevée, plus son poids dans le calcul de l’indice est important.

La pondération d’une société dans le S&P 500

La pondération d’un société dans le S&P 500 est calculée en divisant la valeur de la société sur le marché par la valeur totale de toutes les sociétés du marché.

Prenons l’exemple de quatre sociétés, A, B, C et D, avec les caractéristiques suivantes :

- Société A : 1 million d’actions en circulation, au prix de 30€ par action.

- Société B : 800 000 actions en circulation, au prix de 70€ par action.

- Société C : 800 000 actions en circulation, au prix de 10€ par action.

- Société D : 200 000 actions en circulation, au prix de 30€ par action.

La capitalisation de chaque entreprise est alors calculée de la sorte :

- Société A : 30 000 000€ (1 000 000 x 30)

- Société B : 56 000 000€

- Société C : 8 000 000€

- Société D : 6 000 000€

La valeur totale de ces entreprises sur le marché est de 100 000 000€, et leur poids respectif dans le calcul de l’indice est donc le suivant :

- Société A : 30%

- Société B : 56%

- Société C : 8%

- Société D : 6%

Il est à noter que, malgré des émissions d’actions identiques pour les sociétés B et C, leur poids dans l’indice diffère considérablement. De même, les sociétés A et D, bien que partageant un prix par action similaire, ont des poids différents dans l’indice.

Il convient également de souligner que seules les actions flottantes, c’est-à-dire celles susceptibles d’être échangées sur les marchés boursiers, sont prises en compte dans le calcul de la valeur totale d’une entreprise. Les actions détenues par des acteurs privés non désireux de les échanger sont exclues du calcul.

Calcul de l’indice

L’indice est obtenu en additionnant les capitalisations boursières des 500 entreprises composant l’indice, puis en divisant ce total par un diviseur spécifique, le diviseur S&P. Gardé confidentiel par Standard & Poor’s. Ce diviseur est ajusté en fonction des nouvelles émissions d’actions et des fusions entre entreprises.

L’historique des performances du S&P 500

Comprendre les performances passées et les tendances du S&P 500 est essentiel pour évaluer son impact sur les investissements et anticiper ses mouvements futurs.

Analyse des rendements historiques du S&P 500

L’indice du S&P 500 a été créé en 1957. À l’époque, sa valeur initiale était inférieure à 49. Début 2024, il tourne aux alentours des 5 000 points !

L’analyse des rendements historiques du S&P 500 offre un aperçu précieux de son comportement au fil du temps. Depuis sa création, l’indice a généralement affiché une tendance à la hausse à long terme, reflétant la croissance économique et l’innovation aux États-Unis. Cependant, cette trajectoire ascendante est ponctuée par des périodes de volatilité et de corrections de marché, telles que la bulle internet des années 2000 et la crise financière de 2008. D’ailleurs lors de cette crise financière des subprimes, le S&P 500 a enregistré son point le plus bas à 752 points.

Source - tradingview.com

Source - tradingview.com

Comparaison avec d’autres indices

L’indice S&P 500 affiche une performance annuelle moyenne de 6,63%. Ce qui est comparable à celle du Dow Jones et légèrement inférieure à celle du Nasdaq Composite.

En termes de volatilité, le S&P 500 présente une moyenne de 19,56%. Légèrement supérieure à celle du Dow Jones (18,83%), mais nettement inférieure à celle du Nasdaq (27,90%).

Cette variation de risque et de rendement entre le Nasdaq et le S&P 500 découle principalement de la composition des entreprises cotées sur le Nasdaq. En effet, celles-ci sont principalement axées sur la croissance, ce qui les rend plus sensibles aux cycles du marché. Mais elles offrent également un potentiel de croissance plus important.

Comment trader le S&P 500 ?

Pour maximiser vos rendements, il est crucial de comprendre les mécanismes des marchés financiers et de définir des stratégies efficaces. Grâce à notre formation TRADER PLUS, vous apprendrez à analyser les indices, à repérer les meilleures opportunités et à investir avec confiance. Que vous soyez débutant ou déjà initié, cette formation vous offre toutes les clés pour atteindre vos objectifs financiers et investir en toute autonomie.

L’indice S&P 500 étant considéré comme le meilleur indicateur du marché américain des actions de grande capitalisation. Et cela, en raison de son ampleur et de sa profondeur. Il est tout à fait logique d’envisager de trader l’indice S&P 500.

Ces caractéristiques signifient également que les indicateurs techniques et les signaux de trading sont souvent très clairs sur les graphiques du S&P 500. Cela rend l’indice plus fiable. Et, dans certains cas, plus facile à trader que d’autres indices boursiers américains. Et comme il est extrêmement liquide, vous trouverez des écarts serrés qui facilitent l’entrée et la sortie des transactions.

En outre, le S&P 500 convient à de nombreux profils car il permet aussi bien la mise en place de stratégies de scalping, daytrading ou encore de swingtrading.

Comment investir sur le S&P 500 ?

Avant toute chose, le S&P 500 n’est pas une action. C’est un indice boursier. Donc ce n’est pas directement un véhicule d’investissement. Pour investir dans les actions du S&P 500, il est possible de le faire de deux façons.

La première méthode est de passer par des CFD. Cependant, les frais associés à ce type d’investissement sont régulièrement très élevés. Nous conseillons alors d’utiliser des ETF (Exchange Traded Fund). Étant régulés par de plus gros fournisseurs que les CFD, les frais sont moindres. C’est notamment le cas pour Lyxor, Amundi, iShares, BlackRock, etc.

Par exemple, l’ETF proposé par Lyxor a affiché une performance cumulée sur 5 ans de 113,86% ! Dépassant légèrement celle de l’indice qui s’est élevée à 106,47% sur la même période (en date du 07 février 2024).

source - tradingview.com

source - tradingview.com

Les étapes à suivre pour investir dans l’indice

Vous pouvez investir sur des ETF via différents canaux. Le compte-Titre, l’Assurance-Vie et le PEA. Pour se faire, il faut dans un premier temps trouver et ouvrir un compte auprès d’un broker qui donne accès à ce type d’instrument. Et notamment à différentes options en matière d’ETF. Par exemple : Lyxor, Amundi, iShares, BlackRock, etc. À savoir qu’il n’y a pas de réelle différence entre tous ces ETFs.

Étant donné que tous ces fonds suivent le même indice boursier, on s’attend à ce que les écarts de performance soient minimes. Cependant, avant de sélectionner un ETF, nous vous recommandons de vérifier attentivement les frais associés à la détention de cet ETF. Ainsi que la réputation du fournisseur.

Une fois votre courtier choisi et votre compte créé, il vous suffit de choisir l’ETF de votre choix et d’indiquer le montant de votre capital que vous souhaitez investir. En fonction des courtiers vous serez obligés d’investir au minimum le montant de l’ETF. Prenons l’exemple de l’ETF proposé par Vanguard. Son cours en date du 07 février 2024, est de 454,17$. Vous serez donc obligé d’investir ce montant. Tandis que chez d’autres courtiers, il est possible de n’y investir que 100€ et de n’acheter que des parts d’ETF. Il s’agit donc d’un critère à bien prendre en compte.

Dès que vous aurez passé votre ordre, vous retrouverez votre ETF dans votre portefeuille. Rien de plus simple !