Qu’est-ce que l’analyse technique et comment l’utiliser en trading ?

L’analyse technique est un outil indispensable en trading. Elle permet de détecter les opportunités sur les marchés financiers et d’identifier les risques potentiels. Cette analyse fait partie des bases du trading notamment pour les mouvements à court terme. Elle se différencie de l’analyse fondamentale, qui examine les facteurs économiques d’une entreprise ou d’un secteur pour déterminer la valeur intrinsèque d’un actif.

À l’inverse, l’analyse technique se concentre uniquement sur les mouvements de prix et les volumes de transaction. C’est une méthode qui consiste à évaluer et prédire les futurs mouvements des prix sur les marchés financiers en se basant sur l’étude des mouvements passés. Dans cet article, nous allons explorer en détails ce qu’est l’analyse technique, les outils qui la composent et comment l’intégrer efficacement dans une stratégie de trading.

Qu’est ce que l’analyse technique ?

L’histoire de l’analyse technique

L’analyse technique est une méthode ancestrale utilisée depuis le 18ème siècle par les tarders japonais. En particulier avec l’utilisation des graphiques en bougies pour prévoir les mouvements de prix et notamment, ceux du riz. Cependant, l’analyse technique moderne a été popularisée à la fin du XIXe siècle par Charles Dow, un journaliste financier américain. Il a réalisé des travaux qui ont mené à la Théorie de Dow qui se base sur l’analyse des sommets et des creux des graphiques. L’analyse technique s’est désormais nettement développée grâce aux nouvelles technologies, mais l’approche de Charles Dow est toujours d’actualité.

Les fondements de l’analyse technique

L’analyse technique se base principalement sur l’analyse des graphiques et sur les données historiques des actifs financiers. Les traders se servent notamment des prix et des volumes passés des actifs pour déceler les opportunités d’achat ou de vente futures. Lorsque vous utilisez l’analyse technique, vous cherchez à savoir quand entrer en position. Contrairement à l’analyse fondamentale, où vous cherchez à savoir si une action est surévaluée ou sous-évaluée.

L’analyse technique repose sur trois idées principales :

- L’efficience du marché : C’est-à-dire que toutes les informations disponibles sur une entreprise ou sur un actif financier sont déjà prises en compte dans le prix actuel de l’actif. Nous sommes dans ce cas précis à l’opposé des fondements de l’analyse fondamentale.

- Les prix fluctuent en fonction des tendances : Sur les graphiques boursiers, vous pouvez généralement observer des tendances et essayer d’en tirer profit. Ces tendances peuvent être à la hausse, à la baisse ou latérales.

- Le cycle de tendance : Ce fondement part du principe que les tendances se répètent continuellement, ainsi les traders peuvent prévoir les mouvements futurs des prix grâce aux mouvements passés. Les formations de prix et les indicateurs techniques sont d’ailleurs basés sur cette répétition des comportements du marché.

Ces fondements sont à la base de l’analyse technique et permettent aux traders et aux investisseurs de prendre des décisions basées sur ces observations.

Quels outils utiliser pour l’analyse technique ?

Les graphiques en analyse technique

Les graphiques sont les outils principaux des analystes techniques. Ils permettent de visualiser les données historiques et de repérer les tendances. Il existe plusieurs types de graphiques, mais les graphiques les plus couramment utilisés sont :

- Les graphiques en ligne ou linéaires : Ils affichent les prix de clôture et permettent d’avoir une vision d’ensemble du cours d’un actif.

Graphique en ligne

Graphique en ligne

- Les graphiques en barres (bar charts) : Ils montrent l’évolution des prix d’un actif financier sur une période donnée, en indiquant le prix d’ouverture, de clôture, ainsi que les niveaux les plus hauts et les plus bas atteints sous forme de barres horizontales.

Graphique en barres

Graphique en barres

- Les graphiques en chandeliers : ce graphique est le graphique le plus couramment utilisé car il est plus explicité et permet d’identifier les tendances et les potentiels retournements. Les chandeliers japonais fournissent des informations sur les prix d’ouverture, de fermeture, les prix les plus hauts et les prix plus bas pour une période donnée.

Graphique en chandelier

Graphique en chandelier

Les tendances en analyse technique

Ce concept fait aussi partie des éléments majeurs de l’analyse technique. La tendance indique la direction générale que prend un marché et vous devez donc apprendre à les identifier. Une tendance haussière est caractérisée par des sommets et des creux de plus en plus élevés, tandis qu’une tendance baissière montre des sommets et des creux de plus en plus bas. Une tendance latérale signifie que les oscillations de prix restent au même niveau, on parle alors de “range”. C’est une période où le marché se consolide avant de décider de sa prochaine direction. Trader dans un range nécessite de la patience et une bonne gestion du risque et surtout de l’expérience car les fausses sorties peuvent être fréquentes.

Pour vous aider à déterminer les tendances, vous pouvez utiliser les fonctionnalités des plateformes de trading et tracer des lignes de tendance en reliant les points les plus hauts ainsi que les points les plus bas. Les droites obtenues vous donneront la direction générale du marché. Beaucoup d’investisseurs partent du principe que les cours du marché vont généralement garder la même direction. Donc, si le cours d’une action est en hausse, ils considèrent qu’il va continuer à augmenter et si le cours est en baisse, il va continuer à chuter. De plus, les lignes de tendance peuvent aider le trader à identifier les zones de support et de résistance.

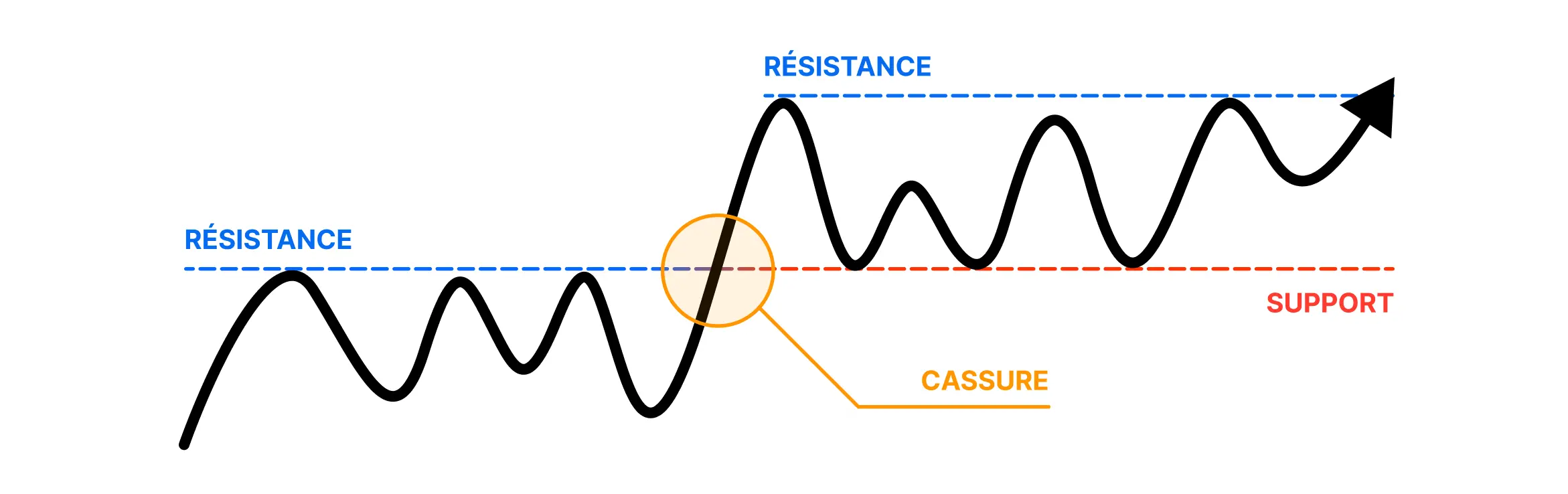

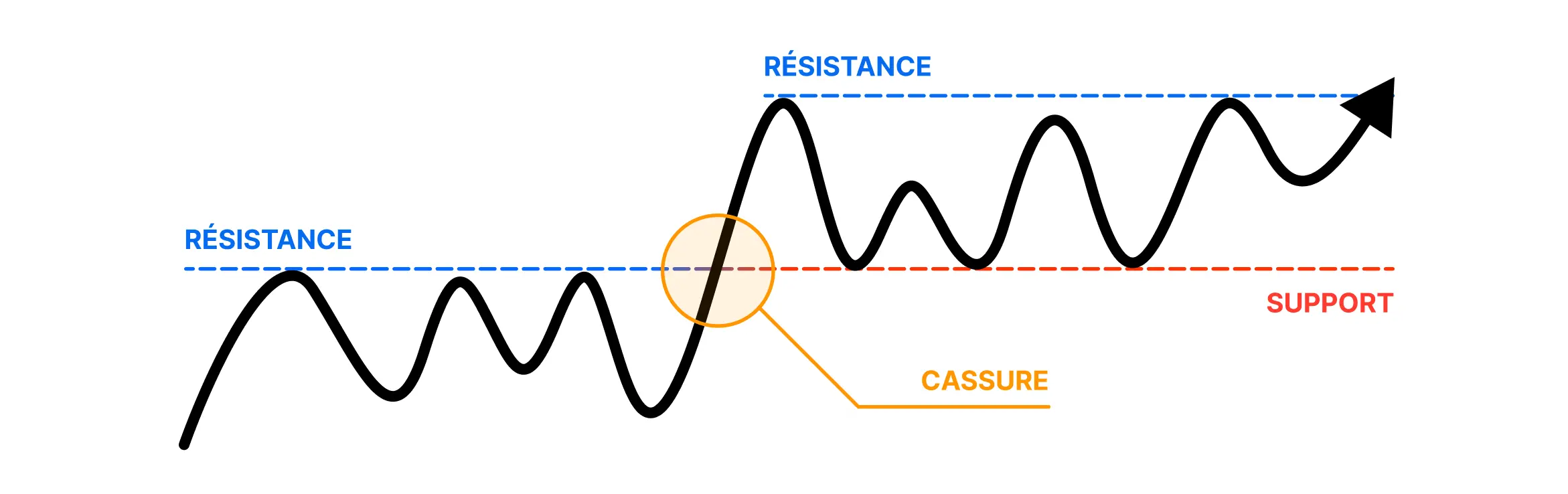

Les niveaux de support et de résistance en trading

Les niveaux de support et de résistance sont des concepts clés en analyse technique. Ils s’observent lorsque le prix se retrouve bloqué à un niveau, à la hausse comme à la baisse.

Le terme de niveau support est utilisé lorsque le prix rebondit à un niveau de prix à plusieurs reprises. Le prix atteint alors un seuil où la demande est suffisamment forte pour empêcher que le prix ne baisse davantage. C’est un peu comme un « plancher » où les acheteurs sont prêts à entrer sur le marché, ce qui crée une pression à la hausse.

À l’inverse, un niveau de résistance est un niveau où le prix maximum semble atteint. Dès que le prix atteint ce seuil, il repart à la baisse. Il s’agit d’un « plafond » où les vendeurs interviennent, créant une pression à la baisse. Ces niveaux sont identifiés à partir de l’historique des mouvements de prix. Ils sont souvent utilisés pour prendre des décisions de trading, comme entrer ou sortir de positions.

Graphique résistances et supports

Graphique résistances et supports

Quels indicateurs utiliser en analyse technique ?

Pour faire une analyse technique, vous devez utiliser des indicateurs techniques. Ces indicateurs utilisent des formules mathématiques et des données passées. Ils sont en général représentés sur les graphiques boursiers par des tracés. Ils apportent ainsi des signaux d’entrée et de sortie sur les marchés financiers. Il existe de nombreux indicateurs techniques et vous pouvez les utiliser de différentes manières.

Les indicateurs de tendance

Ils permettent d’identifier la tendance générale du mouvement de prix d’un actif financier sur une période donnée. Il en existe plusieurs et voici deux exemples couramment utilisés en trading :

La moyenne mobile (SMA) lisse les variations de prix pour identifier la direction générale des marchés par exemple une moyenne mobile à 20 jours donne le cours moyen sur les vingt derniers jours. Généralement, lorsque le prix est au-dessus de la moyenne mobile, cela indique une tendance haussière, tandis que lorsqu’il est en dessous, cela suggère une tendance baissière. Les croisements de moyennes mobiles (par exemple, la SMA 50 jours croise au-dessus de la SMA 200 jours) sont souvent interprétés comme des signaux d’achat ou de vente.

Ichimoki Kinko Hyo est un indicateur complet qui fournit une vue d’ensemble des tendances. Il montre des niveaux de support et de résistance, ainsi que de l’élan du marché. Il est composé de plusieurs éléments clés :

- Tenkan-sen : Calculée comme la moyenne des plus hauts et des plus bas sur généralement 9 périodes. Elle indique la direction à court terme.

- Kijun-sen : Calculée de la même manière, mais sur généralement 26 périodes. Elle montre la tendance à moyen terme.

- Senkou Span A et B : Ces lignes forment le nuage ou Kumo, qui projette des niveaux de support et de résistance futurs. Le nuage utile pour identifier les tendances, avec un prix au-dessus du nuage indiquant une tendance haussière et en dessous, une tendance baissière.

- Chikou Span : Elle représente le prix de clôture actuel, décalé de 26 périodes en arrière, permettant de comparer les niveaux actuels avec les niveaux passés.

Les traders recherchent des croisements entre le Tenkan-sen et le Kijun-sen comme des signaux d’achat ou de vente. De plus, la position du prix par rapport au nuage aide à confirmer la force de la tendance.

Les indicateurs de volatilité

Ils mesurent quant à eux la rapidité des variations de prix d’un actif financier. Ils aident à évaluer le degré d’incertitude ou de risque associé aux mouvements de prix. Plus la volatilité est grande, plus le gain ainsi que les pertes potentielles sont élevés. Parmi ces indicateurs, on retrouve par exemple, les bandes de Bollinger. Elles affichent une moyenne mobile centrale et deux tracés situés à des écarts-types de cette moyenne. Les bandes se dilatent lorsque la volatilité augmente et se contractent lorsque la volatilité diminue.

Graphique avec bandes de Bollinger

Graphique avec bandes de Bollinger

Les indicateurs de volume

Les indicateurs de volume permettent de mesurer la quantité d’actions ou de contrats échangés d’un actif financier sur une période de temps donnée. Il permet d’évaluer la force ou la faiblesse d’un mouvement de prix. Un volume élevé lors d’une hausse des prix peut indiquer une tendance haussière solide, tandis qu’un volume élevé lors d’une baisse peut signaler une tendance baissière forte. Par exemple, l’On-Balance Volume (OBV) est un indicateur de volume populaire qui utilise le volume pour prédire les changements de prix.

Les indicateurs oscillateurs

Les indicateurs oscillateurs en trading sont des outils d’analyse technique qui fluctuent entre des valeurs extrêmes, généralement entre 0 et 100. Ils aident à identifier les conditions de surachat ou de survente d’un actif financier. Ils sont particulièrement utiles dans des marchés où il n’y a pas de tendance claire, c’est-à-dire lorsque les prix évoluent latéralement.

Il existe par exemple le RSI, ou indice de force relative, qui est couramment utilisé. C’est un oscillateur qui évalue la dynamique autour d’un actif pour déterminer s’il est en zone de surachat ou en zone de survente. Le calcul du RSI permet d’obtenir un chiffre entre 0 et 100. Généralement, un RSI au-dessus de 70 indique que l’actif est potentiellement suracheté et pourrait subir une correction à la baisse. Un RSI en dessous de 30 suggère que l’actif est potentiellement survendu et pourrait voir une hausse des prix.

Les figures chartistes en analyse technique

Ces figures sont indispensables en analyse technique. Elles sont utilisées pour prédire l’évolution future des cours d’un actif. Elles sont représentées sur les graphiques en reliant les points hauts et en reliant les points bas pour former des lignes de résistance ou de support significatives. Ces tracés représentent les figures chartistes. Ces schémas se manifestent à toutes les échelles de temps, constituant ainsi des outils indispensables pour l’analyse graphique. On distingue principalement deux types de figures chartistes : les figures de continuation et les figures de retournement.

Les figures de continuation

Les figures de continuation indiquent une pause temporaire dans la tendance en cours. Contrairement aux figures de retournement qui suggèrent un changement de direction des prix, les figures de continuation confirment la robustesse et la persistance de la tendance existante. Elles se forment généralement lorsque les prix consolident après une forte hausse ou une forte baisse, signalant une phase de repos avant que la tendance dominante ne reprenne. Elles vont vous aider à identifier des moments où il pourrait être opportun de renforcer ses positions ou d’entrer sur le marché. Notamment lorsqu’une confirmation de continuation est observée. Les exemples courants de figures de continuation incluent les triangles, les drapeaux, ainsi que les canaux et les rectangles.

Graphique résistances et supports

Graphique résistances et supports

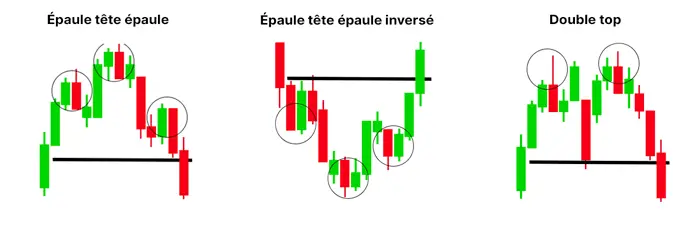

Les figures de retournement

Les figures de retournement vont quant à elles être le signe d’un potentiel retournement. Elles se forment généralement à la fin d’une tendance haussière ou baissière, signalant un épuisement de la dynamique précédente et la possibilité d’un mouvement inverse. Elles vont vous aider à prendre des positions appropriées pour profiter des nouveaux mouvements de prix. Les exemples courants incluent les têtes et épaules (tête et épaules) ou les doubles sommets et doubles creux.

Figures de retournement

Figures de retournement

Comment intégrer l’analyse technique dans une stratégie de trading ?

Pour intégrer efficacement l’analyse technique dans votre stratégie de trading vous devez avoir une approche structurée et réfléchie et vous devez suivre quelques étapes clés.

Dans un premier temps, il faut vous familiariser et bien comprendre les différents fondements de l’analyse technique. Assurez-vous de comprendre comment ces éléments fonctionnent ensemble pour analyser les mouvements des prix.

Formez-vous en trading

Chez ALTI TRADING nous vous proposons une formation parfaite pour apprendre et vous perfectionner sur le trading notamment sur l’analyse technique. lI s’agit de la formation POWER TRADING. Après avoir suivi cette formation vous pourrez appliquer votre analyse technique en direct sur les marchés financiers et tester vos stratégies.

Sélectionnez vos outils d’analyse technique

Vous pouvez ensuite choisir les outils d’analyse technique qui correspondent à votre style de trading et à vos objectifs. Cela peut inclure des indicateurs comme les moyennes mobiles et le RSI, ou des figures chartistes comme les triangles. Sélectionnez ceux qui vous correspondent et vous offrent des informations que vous jugez utiles pour une bonne prise de décision.

Pensez également à utiliser plusieurs échelles de temps pour obtenir une perspective complète des tendances et des niveaux de prix. Cela vous permettra d’adapter votre stratégie en fonction des conditions du marché à différents moments. Vous devez prendre en compte la convergence des signaux pour confirmer vos prises de décision. Par exemple, si une figure chartiste indique un retournement de tendance, vérifiez si cela est soutenu par d’autres indicateurs techniques ou des niveaux de support et de résistance pour renforcer votre confiance.

Votre analyse des graphiques doit également vous permettre de définir vos niveaux de stop-loss. Afin de limiter les pertes en cas de mouvements défavorables des prix. Assurez-vous d’utiliser des ratios risque/rendement appropriés pour optimiser votre gestion du risque.

Appliquez votre stratégie de manière cohérente et disciplinée. Évitez d’être influencé par les émotions et respectez vos règles de trading établies en fonction de vos analyses techniques.

En intégrant ces principes, vous pourrez utiliser l’analyse technique de manière efficace pour prendre des décisions informées.

Conclusion

L’analyse technique est un outil puissant pour les traders, offrant des insights précieux basés sur l’étude des mouvements passés des prix. En maîtrisant les concepts fondamentaux et les outils décrits dans cet article, les débutants peuvent améliorer leurs compétences et augmenter leurs chances de succès sur les marchés financiers. Pour approfondir vos connaissances, n’hésitez pas à explorer davantage les ressources disponibles et à pratiquer régulièrement l’analyse technique.